Encontrar una solución para el encogimiento del mercado de valores del Reino Unido.

¿Será la última empresa en irse la que apague la luz? Las personas pueden volverse demasiado emocionales respecto al mercado de valores del Reino Unido. Las cosas pueden no ser tan malas como sugiere una única instantánea en el tiempo. Sin embargo, eso no quiere decir que Charles Hall, jefe de investigación de Peel Hunt, no tenga razón: «El ritmo de desaparición de empresas cotizadas es implacable y continuará inevitablemente debido a la baja valoración otorgada a las empresas del Reino Unido».

Este es el tema de su último informe de «M&A», basado en tres preocupaciones: no solo el ritmo de las operaciones está aumentando, sino también su tamaño; no estamos «llenando el depósito» debido a la escasez de salidas a bolsa; y a este ritmo, el índice FTSE SmallCap, situado entre el FTSE-250 y el índice más ilíquido Fledgling, «dejará de existir en 2028».

Cada uno de estos aspectos requiere un análisis detallado. En el momento en que una empresa se cotiza, efectivamente está a la venta, a excepción de las acciones doradas y las participaciones de bloqueo. Por lo tanto, puede ser un signo de un mercado vibrante que el primer trimestre de este año haya visto el anuncio de 12 transacciones de más de 100 millones de libras, incluyendo siete en el FTSE-350.

Individualmente, muchas tienen sentido también, como la adquisición de Redrow por parte de Barratt por valor de 2.52 mil millones de libras, aunque se pueda dudar de que estuviera en el guion que las acciones de Barratt bajaran un 13% desde el acuerdo de febrero; o la batalla de 5.7 mil millones de libras entre International Paper y Mondi por DS Smith. Como muestran estas operaciones, no toda la acción proviene de invasores extranjeros. De hecho, según los cálculos de Peel Hunt, el 67% proviene de oferentes nacionales.

Lo que preocupa más a Hall son las primas. El promedio de ofertas en efectivo es del 55%, lo que indica una amplia infravaloración del mercado. Sí, los consejos de administración no tienen más opción que ofrecer una prima decente a los accionistas. Pero algunas ofertas han sido casi embarazosas, como cuando el consejo de Wincanton aceptó una prima del 52% de CMA CGM solo para sucumbir a una oferta de 762 millones de libras de GXO Logistics con un aumento del 104%.

Es cierto que los consejos de administración de Currys y Direct Line estaban lo suficientemente seguros de los valores de sus grupos como para rechazar intentos de adquisición, aunque fueran dudosos. Pero si los oferentes siguen apuntando a empresas del Reino Unido, ¿no se reajustará el mercado? El FTSE-100 ya está coqueteando con el máximo histórico de 8,012.53 alcanzado en febrero de 2023.

Más preocupante aún es la falta de OPV. El London Stock Exchange Group sigue prometiendo una nueva ola, pero aún no se vislumbra, solo Air Astana y el insignificante Microsalt, mientras que las empresas más pequeñas están cancelando sus cotizaciones. Nada ha borrado aún el recuerdo del desastre de sobrevaloración de 2021, protagonizado por empresas como Deliveroo, Dr. Martens, Moonpig y Made. De ahí la afirmación de Hall de que, con empresas que se venden y ninguna nueva en la bolsa para reemplazarlas, el índice SmallCap se extinguirá: pasará de 160 empresas a 114 entre finales de 2018 y 2023.

¿Hay alguna solución? Una política estable podría ayudar: la divergencia de valoración con Estados Unidos se remonta al Brexit. Lo mismo ocurre con las tasas de interés más bajas. Hall es partidario de un Isa del Reino Unido y algo más drástico: limitar los beneficios fiscales en la compra de acciones de empresas extranjeras. Pero lo más convincente es su propuesta de abordar «el nivel penal de impuesto de timbre del Reino Unido en comparación con otros mercados». Eliminar la típica tasa del 0.5% costaría más de £3 mil millones. Pero los servicios financieros, basados en el mercado de Londres, son una gran parte de la economía del Reino Unido. Parece un precio pequeño si ayuda a mantener las luces encendidas.

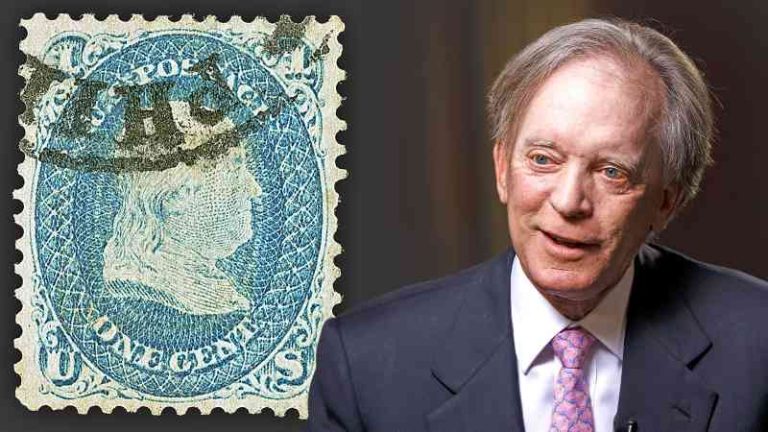

Sincero acerca del correo

Aquí hay una respuesta justificada a la propuesta de Royal Mail de reducir las entregas de cartas de segunda clase a tres días a la semana: «Suena más como una mejora que un recorte». Es de la sección de comentarios de The Times, donde otro lector preguntó: «¿Alguien se daría cuenta dada la imprevisibilidad de las entregas?» A pesar de la «obligación de servicio universal» de entregar cartas seis días a la semana, Royal Mail ha incumplido tantos objetivos que Ofcom le impuso una multa de £5.6 millones el año pasado.

La mayoría de las personas solo quieren un servicio confiable. Entonces, en esta era del correo electrónico, se espera que acepten el plan de Royal Mail de ahorrar £300 millones al año entregando correo de segunda clase cada dos días laborables, mientras se mantienen los seis días a la semana para la primera clase.

Su propuesta refleja una sugerencia de Ofcom en enero de todos modos. Y algo tiene que ceder en un negocio que perdió £319 millones en el último semestre, mientras mantiene lo que Martin Seindenberg, el jefe de la empresa matriz International Distributions Services, llama una red «insostenible» construida para 20 mil millones de cartas pero que ahora entrega 7 mil millones. Royal Mail ha reconocido «la importancia de las entregas del día siguiente y los sábados, especialmente para el NHS, los editores y los remitentes de tarjetas de felicitación». ¿Y a quién le importa si la multa de estacionamiento llega después de tres días en lugar de dos?

Sí, Ofcom debe estar atento a la especulación de precios para la primera clase, con los sellos ya costando £1.35. Pero el plan de Royal Mail no requiere legislación, una de las razones por las que las acciones de IDS subieron un 4% a 236½p. No es necesario que la respuesta de Ofcom se pierda en el correo.

Bono de Branson

Cómo pasa el tiempo en el negocio de la aviación. ¿Fue realmente hace solo cuatro años, en el golpeado 2020 por el Covid, cuando Sir Richard Branson estaba escribiendo blogs desde su escondite en el Caribe suplicando un rescate para Virgin Atlantic? El caballero de la Isla de Necker, quien firmó a los Sex Pistols para Virgin Records, recibió una respuesta adecuadamente contundente a eso, antes de recordar que poseía la mitad de Virgin Galactic e inyectar £200 millones provenientes de ventas de acciones en un plan de rescate de £1.2 mil millones de ayuda propia.

Y ahora mira: todavía tiene el 51% de una aerolínea con ingresos récord de £3.1 mil millones y beneficios operativos de £80 millones, por delante de 2019. Sí, todavía tuvo una pérdida antes de impuestos de £139 millones antes de los elementos extraordinarios, pero se compromete a «volver a la rentabilidad en 2024». ¿Cuánto tiempo pasará antes de su próximo intento de vender parte de su participación?